2017年将是分级诊疗加速实行的一年,作为新医改的重要组成部分,在给医药产业带来变革的同时,它也将催生新的商业机会。

在分级诊疗中,第三方检验将是一个极为重要的环节,它们将是满足中小城市和基层医院的检验需求,降低检验成本,提高检验质量的主力军。

目前中国普检市场规模在2400亿,市场总体增长不会很快,第三方检验市场份额很低,与国外有很大差距;基因检测市场规模在百亿,市场总体增速会很快,甚至可以达到30%的年均增幅,第三方检验所占份额大。

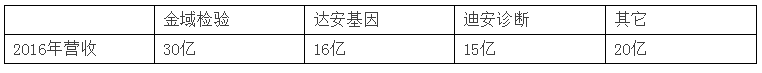

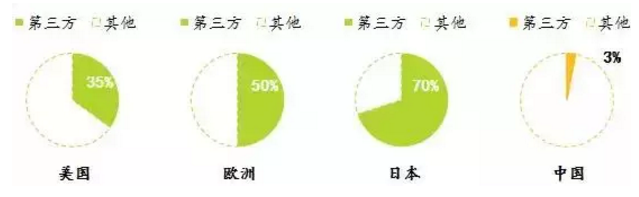

普检市场¥2,400亿,第三方渗透率仅3.3%

国内医学检测市场¥2,400亿,而第三方医学检测仅¥80亿,占比仅3.3%。

现在国内市场上金域检验、达安基因、迪安诊断、艾迪康四家公司已经占据了70%以上的份额,其中金域检验是中国目前最大的临床检验服务公司,以普检为主总计2200多种项目;达安基因主营业务是基因检测试剂的研发生产销售,大概1000余项检测项目,目前在广州、上海、合肥、成都等地都有实验室;迪安诊断总部在杭州,现在大概2000余项医学诊断项目,在环渤海湾、长三角、珠三角领域有优势;艾迪康现在可以提供1400余项检测项目,为全国10000多家医疗机构提供服务。此外,还有康圣环球医学特检集团(北京海思特临床检验所、武汉康圣达医学检验所、上海新培晶医学检验所)是目前国内最大的特种临床检验服务公司。

所以行业已经进入一个整合并购的大趋势中,新成立不久或者成立一段时间业绩不佳的地方性第三方临床实验室考虑被并购的概率较大。

对比:美、欧、日的医学检测领域,第三方占比均在1/3以上,远高于国内。

医院愿意将检测交由第三方进行。在医院,检测是收取固定费,降低成本意味着提升利润。第三方检测的费用通常低于医院自行检测。

基业常青的寡头市场,国外多家$百亿独角兽

LabCorp、Quest依次是1991年、1996年纳斯达克上市,业绩长期稳步发展,目前两家合计占据美国70%的第三方检测市场,市值也逐渐从$几亿成长到$百亿。

2016年,LabCorp实现总营收96亿美元,同比增长11%。年度净利润为7.3亿美元,同比增长67%。LabCorp营收增长主要来源于分子诊断,2016年7月,美国第三方独立实验室LabCorp宣布收购以3.71亿美元分子检测公司Sequenom。

2016年,美国第三方独立实验室Quest Diagnostics实现总营收75亿美元,与去年同期74.9亿美元相当。年度净利润为6.9亿美元,同比下降8%。

物流、规模化、高端检测构建核心竞争力

物流能力

鉴于检测试剂的特殊性、检测行为的时效性、检测服务高频&低客单价,需要有强物流能力做支撑。

Eg:LabCorp和Quest都拥有强大的线下冷链物流配送体系。

规模化能力

具备规模效应:规模化可以压低采购成本+丰富检测业务种类,从而吸引更多的用户。

规模管控能力要在分级管理、运营管理、IT能力、BD能力方面都做好。

*美国,第三方检测机构的客源仅40%是医院患者(其他60%:商业临床测试、实验室…)。国内,97%的检测都发生在公立医院,因此很考验第三方检测机构从医院获客的能力。

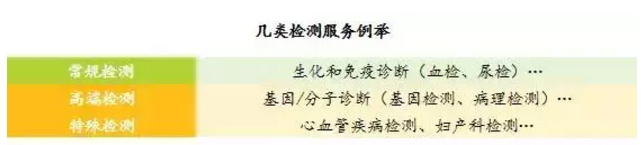

检测能力

常规检测毛利略低,但种类少、市场份额大——更易规模化管控。LabCorp提供4,700种检测,其中几百种是常规检测,另外4,000种是非常规检测。Quest、LabCorp的常规检测都长期占据营收的60%。

但,高端、特殊检测毛利更高、增速更快——构建长期差异化竞争力。大型检测中心通过研发+收购获取高端、特殊检测能力,例:LabCorp收购Covance。LabCorp大力发展新型检测,如:心血管疾病检测、内分泌检测、疾病感染检测、乳腺癌检测、凝结检测、妇产科检测。

由于基因检测属于新兴市场,从一开始就是由第三方检验引导,所以这一块的市场将主要是第三方检验占据,并且整个市场规模将会呈现高速增长:

2017年我国基因检测行业市场规模将达到133亿元,未来五年(2017-2021)年均复合增长率约为36.86%,2021年市场规模将达到421亿元。

图表 中投顾问对2017-2021年中国基因检测行业市场规模预测

结论:

无论是普检业务还是基因检测市场,第三方检验的市场都会增大,普检市场的增大,主要来源于存量市场的重新分配,通过检验外包、实验室托管与共建,吸纳分级诊疗所导致的中小城市和基层医院检验市场的转移份额,第三方检验的市场规模将会持续增长,五年后有望占领总体市场30%的份额,由于人们生活水平的提高,对于体检意识的增强,也会有小幅稳定的增量发展,预计2021年,第三方检验总体市场份额可以达到700亿左右;基因检测市场规模增大,则主要来源于增量市场的快速增长,目前的主要市场来源于大型公立医院,但快速的增量也会存在大型公立医院的竞争和瓜分,目前来说总体市场规模不到百亿,第三方检验占据绝对优势,2021年总体市场有望达到421亿,成熟的产品增多后,原来的主要客户(大型公立医院)可能成为竞争对手,第三方检验所占份额反而可能会有所降低,预计2021年,第三方检验可以占据整个市场70%的市场份额,第三方检验基因检测市场规模可以达到280亿左右。