本文转载自“动脉网”

随着华大基因和贝瑞和康的相继上市,中国NGS行业的上市大门正式开启。

不仅如此,资本市场NGS概念股也在这一时间上涨。荣之联在华大基因上市当日强势涨停,中源协和、达安基因股票也大幅上涨。如果说2014年是基因检测规模化的元年,那么2017年则一定是测序企业资本化的元年。

那么,在资本市场向NGS行业张开双臂之后,谁将下一个IPO呢?动脉网(微信号:vcbeat)对此进行了简单分析。

二级市场:倒三角布局

首先,动脉网对二级市场NGS企业以及相关概念股的行业布局进行了梳理。

从产业图谱可以看出,二级市场企业在领域的布局呈倒三角状,上游市场是重点环节。

其中,布局测序仪器生产的一共4家。

华大基因收购CG后,经过技术改进推出了BGISEQ;达安基因、贝瑞和康则分别与赛默飞和illumina合作推出测序平台;紫鑫药业则与中科院合作推出国产测序仪。

即便是二级市场,测序仪器环节仍然是行业的高原地带。

二级市场中,华大基因和贝瑞和康是完全意义上的NGS企业,也是行业内最先登录资本市场的两家。目前,行业内也只有这两家企业完成了上、中、下游全产业布局。

其他概念股企业则通过业务拓展或投资的方式涉足部分环节。

其中,红昌科技因接手基因存储板(DNA芯片)的代工服务而走红于医疗器械领域。该公司的基因存储产品线已获得美国FDA认证并成为赛默飞世尔的供应商,成为全球主流基因测序产业供应链的一环。

达安基因则重点布局市场转化环节,在无创产前检测、消费市场都有较大投入。中源协和则投资泛生子和碳云智能布局肿瘤和消费市场。

除了全产业布局外,二级市场的另一种打法则是布局商业化领域。

一级市场:扎堆中游环节

一级市场的企业布局与二级市场相比有较大差异,大多数企业都聚集在了中游环节,上游、下游企业密度都相对较小。涉足测序仪器市场的企业有四家,分别是博奥生物、安诺优达、华因康以及瀚海基因。其中瀚海基因今年推出的单分子测序仪属第三代测序,这里暂不讨论。

不同与二级市场在多个行业布局,一级市场的企业往往只能专注某一个领域。这些企业全身心都在这个行业内,对这个行业的痛点更有体会。因此,以及市场企业在行业的布局其实要比以及市场更专注、更细分。

故此,二级市场几乎无人问津的下游市场,在一级市场布局的企业有38家,其中不乏“专科”的企业。

我们决定以二级市场的打法为参考,从一级市场中挑选出可能IPO的选手,对其近期上市可能性进行分析。由于未上市企业财务状况难以获得,我们就以融资情况和企业估值为参考,来评估这些企业上市的可能性。

1、全产业布局类

一级市场中,走华大基因、贝瑞和康类似路线,完成全产业链布局的有三家:博奥生物、华因康、安诺优达。

博奥生物

博奥生物成立于2000年,以清华大学为依托、联合华中科技大学、中国医学科学院、军事医学科学院注册成立,公司注册资本3.765亿元。

截止到2016年,博奥生物已迅速发展成为囊括五大研究院(健康科学研究院、转化医学研究院、工程转化研究院、转化生物信息研究院、健康技术研究院)、五大子公司(博奥晶典、博奥医学、博奥颐和、博奥木华、博奥新景)的集团化运行架构。

尽管还未上市,但这家清华控股的成员企业一直都是行业内的佼佼者。

合法存续、连续经营超过3年,业务无重大变化,这几条规定博奥生物都符合。大股东为清华控股有限公司,持有公司69.32%的股权。 因此,清华控股为公司实际控制法人,这几年实际控制人并无重大变化。

2010年,博奥生物曾进行过一次股改变动,当时外界一度解析这是公司筹谋上市的举措,但最终公司并没有走这条路。

有资料称,博奥生物一开始瞄准的是美国纳斯达克募集上市,但因为公司主要股东中有军事科学院参与,方案在早年前就被否定。后期公司计划在国内上市,但同样由于公司内部股权问题,导致上市方案再次被否定。

最终,公司拆分成五家公司,各个子公司进行分拆融资,这样就规避了产权问题带来的上市影响。据了解,目前五家公司在不同程度上进行了A轮或B轮融资。由此可以推断,博奥生物选择拆分上市的可能性最大。

华因康

华因康成立与2008年,迄今拥有深圳市华因康高通量生物技术研究院、深圳华因康基因科技有限公司、华因康基因检测中心及全国各地多家分支机构,成为以基因技术为核心,具备研发、生产和应用三位一体的完整产业链的生物技术高科技集团。

值得一提的是,这是国内为数不多的国产测序仪制造商。

2015年5月,华因康进行了一次股改:盛司潼持有的95.2740%股份全部转给了广州康昕瑞基因健康科技有限公司,股改后,康昕瑞持股比例为96.2640%。但由于盛司潼持有康昕瑞73.3959%股份,为康昕瑞实际控制人,因此,这次股改之后华因康的实际控制人并为发生改变。

华因康在2011年和2015年两年获得了3轮融资,其中仅2011年9月的B轮融资披露了具体金额。如果将数千万按照3000万来算,华因康的融资总额约7000万人民币。按照股权出让15%计算,华因康的估值约为4.67亿。

但动脉网在去年发布“未来医疗100强”榜单前曾向华因康确认,当时公司的估值已经超过20亿人民币。

安诺优达

安诺优达基因科技成立于2012年,专注于二代测序技术在人类医学健康和生命科学研究领域的产业化应用。

2017年3月,安诺优达宣布正式推出获CFDA认证的桌面高通量测序仪NextSeq 550AR,同时发布了基于NextSeq 550AR测序平台获得认证的胎儿染色体非整倍体(T21、T18、T13)检测试剂盒。这意味着公司正式完成全产业布局。

2015年11月,公司最大股东传世奥美基因科技(北京)有限公司持股有31.4%变为0%,新股东宁波梅山保税港区时丰华富投资管理合伙企业(有限合伙)持股26.4%成为第一股东。

但由于这两家公司的实际控制人均为陈重建,故此,安诺优达的实际控制人并未发生改变。

根据公开资料显示,安诺优达目前一共获得了3轮融资,但这3轮融资均未披露具体金额。经过动脉网求证,目前安诺优达最新一轮估值已接近40亿人民币。

2、布局商业化领域企业

二级市场的另一条线路是商业化布局,即中游面向市场端环节。一级市场中,走这样的路线企业非常多。

通过对公开资料的整理,我们挑选出了融资金额较高的十家企业,分别是:诺禾致源、燃石医学、诺辉健康、吉因加、上海细胞集团、鹍远基因、序康医疗、思路迪、百迈克以及泛生子基因。

这些企业中,吉因加、鹍远基因、序康医疗、诺辉健康、思路迪、燃石医学6家企业成立时间都不满三年或刚好三年,IPO可能性较小。

这样筛选下来,就剩下诺禾致源、百迈客、上海细胞集团以及泛生子。

诺禾致源

诺禾致源成立于2011,专注于开拓前沿分子生物学技术和高性能计算在生命科学和人类健康领域的应用。公司总部位于北京,在在天津、南京、美国和新加坡设有实验室或实验基地,并在香港、美国和英国设有子公司。

2014年,诺禾致源发生了一次股权变更:李瑞强持股比例由原有的96.5%变更为71%,新增股东致源禾谷持股24%。变更后,李瑞强仍旧为公司最高持股人,故实际控制人并未发生改变。

诺禾致源在2015年获得了国投创新的A轮融,融资金额为2亿人民币。第二年,诺禾致源再次获得5亿人民币的B轮融资。如果按出让15%股权比例计算,那么诺禾致源的估值约为47人民币。其估值已经接近上市企业。

2016年11月,诺禾致源总裁助理黄河龙就曾透露过公司谋求IPO上市的意向。其实早在2016年7月,诺禾致源就将公司由有限责任公司改制为股份有限公司,这是企业上市前的必须步骤。

由此可以推断,诺禾致源成为下一个IPO企业的可能性极大。

百迈客

百迈客生物成立与2009年,公司基于高通量测序和生物信息技术的开与应用,开展以科技服务、医学基因检测和生物云平台等主体业务,主要服务于国内外的科研院校、研究所、独立实验室、制药公司、医疗卫生以及公司客户和大众客户。

百迈客在2014年和2015年分别进行了A轮和B轮融资,其中B轮融资1亿元人民币,A轮融资为公布具体金额。根据之前的算法,百迈客生物的企业估值约8.67亿人民币。

上海细胞集团

上海细胞集团成立于2013年,是经上海市科委批准建立的市级工程技术研究中心。中心下设上海细胞治疗研究院、细胞治疗生产中心、细胞储存库、上海吴孟超肿瘤医学中心、上海白泽医学检验所、上海白泽细胞医疗美容中心、上海白泽医疗器械有限公司,业务包括细胞治疗、细胞冻存、基因检测、医疗大数据等,建立国内顶尖、国际一流的,集生产治疗及研发于一体的国际性细胞治疗中心。

2016年4月,上海细胞集团的投资方姚记扑克发布了一项增资报告,将与君联资本一通向公司投资1.85亿元人民币。

根据增资协议约定,本次增资前,细胞集团公司估值为人民币6.5亿元,本次增资后,君联资本和公司共计投资人民币18,500万元,其中君联资本投资人民币16,000万元,公司投资人民币2,500万元,细胞集团公司的投后估值为人民币8.35亿元。

另外,根据公司年度报告显示,2014年公司营业总收入803.555444 万元人民币,净利润为-866.124433 万元。

2015年公司营业总收入为1348.349023 万元,较2014年上涨了约67%,但并未披露这一年的净利润。

泛生子

泛生子成立于2013年,致力于将基因组学有效应用到癌症诊疗的各个环节,协助医疗、科研机构,为癌症患者、癌症高危人群和健康人去提供可靠的分子诊疗方案和专业的癌症遗传风险评估。

公司在美国北卡、中国北京成立了双研发中心,并在北京、上海、杭州、重庆设立临床医学检验中心。

2014年,泛生子获得了崇德资本的A轮融资,融资金额数千万人民币;2016年,泛生子再次获得中源协和的1亿人民币的B轮融资。

根据当时的公告,中源协和以1亿元对泛生子进行增资持有目标公司10%的股权;同时在对目标公司增资后,公司决定以2300万元受让北京今创君联投资管理中心(有限合伙)持有的目标公司5%股权。公司对目标公司增资并受让目标公司股权后,公司持有目标公司15%股权。

这样算下来,泛生子的估值超过10亿人民币。对一家创业公司而言,这是非常好的成绩。

国家企业信用信息公示系统显示,泛生子在2014年亏损359万人民币。尽管随着产品转化的实现,公司很可能已经逐步实现盈利,但公司近期寻求IPO上市的可能性不大。

3、新三板企业

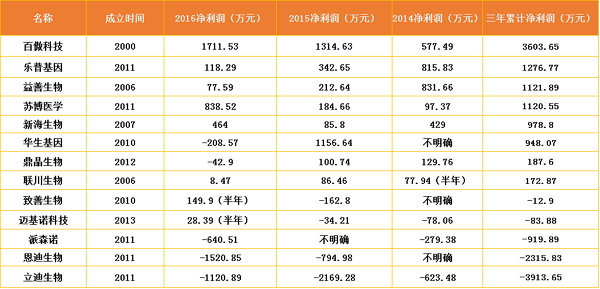

目前我们统计到行业内的新三板13家。

以企业近三年净利润为参考,最终筛选出四家符合基本标准的企业:百傲科技、益善生物、苏博医学和乐普基因。

百傲科技

百傲科技成立于2000年,专注于个体化用药基因诊断产品及配套产品开发、生产以及销售的高新技术企业。2005年,公司拿到了国内第一个个体化用药基因检测产品的CFDA注册批文。

基于“显色型芯片技术”,公司开发出了一系列测试试剂盒及芯片产品,其中4个产品获得CFDA III类体外诊断试剂注册认证。到目前为止,百傲科技的产品已经进入300家综合性大中型医院。

公司在2014年、2015年、2016年三年净利润分别为3603.65万人民币;同时三年内实际控制人没有发生改变,符合创业板上市基本条件。

根据从新三板查到的数据,百傲科技总股本6343.25万,目前市值为5.65亿元人民币。尽管符合创业板上市基本条件,但与二级市场企业相比市值稍低。

益善生物

益善生物是目前国内液体活检领域的业界新贵,自主研发CanPatrol CTC检测技术平台克服了一代CTC技术的标志物限制,能广泛适用于大多数癌症类型。研究发表于在国际知名杂志PLOS ONE。

这家公司成立与2006年,是专注肿瘤实时个体化医疗产品研发和生产的国家级高新技术企业。公司独立承担包括“十二五”重大科技专项个性化医疗项目等多项重大科技产业产业化项目,开创我国个体化医疗先河。公司旨在成为以实时肿瘤个体化医疗检测产品及服务为核心的个体化医疗领域知名企业。目前公司拥有4所医学检验所,计划三年内建设成覆盖全国范围的产品销售网络。

益善生物2014年到2016年三年的净利润分别为77.59万人民币、212.64万人民币、831.6万人民币,累计超过1000万元人民币;三年内公司实际控制人没有发生重大变故;总股本6900.00万,符合上市基本条件。目前公司市值约6.37亿,同样较二级市场市值偏低。

另外,公司在2017年2月因违反了《医疗器械监督管理条例》、《医疗器械经营监督管理办法》等有关规定紧急停牌。考虑到事件对公司的影响,益善生物近期上市可能性或许很小。

苏博医学

苏博医学成立于2011年,是一家专注于基因测序产业研究和检测服务的专业前沿机构。拥有医学机构执业许可证,截止2016年8月份,公司服务网络已覆盖全国28个省级行政单位,228个地级市,987个县区,拥有合作单位289家。

公司2014年到2016年三年的净利润分别为838.52万人民币、184.66万人民币、97.37万人民币,累计超过1000万元人民币。

公司2016年公开转让说明书显示,公司的控股股东为南京子贡,南京子贡目前持有公司764.5万股,占公司股份总额的62.55%,持股比例超过公司股本总额的50%以上,为公司的控股股东。

公司的控股股东为南京子贡,目前,施琦、冯鹤、吴立建持有南京子贡的股份比例为30%、40%、30%,其中吴立建与施琦系母子关系,施琦与其母亲吴立建合计持有南京子贡60%的股权,冯鹤持有南京子贡40%的股权。

此外,施琦妻子谢海明直接持有苏博医学8.64%的股份,冯鹤直接持有苏博医学5.76%的股份,施琦通过宿迁子有控制苏博医学9%的股份。施琦、吴立建和冯鹤通过南京子贡间接控制苏博医学。

公司设立之初,施琦和冯鹤由于个人原因,为了方便操作,委托吴立建代其持有苏博医学的股权,吴立建、施琦母子与冯鹤约定持股比例6:4,后吴立建通过将其持有的苏博有限股权转让给南京子贡、谢海明、冯鹤的方式将苏博有限的股权进行了还原。

因此,报告期内,公司实际控制人一直为施琦、 吴立建和冯鹤,未发生变化。苏博医学发行总股本3055.56万,符合创业板上市基本条件。

新三板数据显示,目前公司市值八亿人民币,尽管与NGS股和概念股相比市值偏低,但已经与部分其他行业公司相比比较接近。

乐普基因

乐普基因是一家以心血管分子诊断和高通量基因测序为核心的平台,主要提供分子诊断试剂和检测服务。借助二代测序平台,公司搭建起了心血管高通量测序、无创产前筛查及肿瘤基因测序服务产品线,目前已形成第三方医学基础检测服、高通量测序服务和心血管分子诊断试剂研发销售的三大业务版块。

公司2014年到2016年三年的净利润分别为815.83万人民币、342.65万人民币、118.29万人民币,累计超过1000万元人民币。

乐普基因控股股东乐健医疗为乐普医疗控 股子公司,乐普医疗持有乐健医疗60%股份,乐健医疗持有乐普基因90%股份。

乐普基因是乐普医疗间接控制的子公司,与乐普医疗受相同方控制,乐普医疗的实际控制人为蒲忠杰。因此,乐普基因实际控制人为蒲忠杰。

乐普医疗在2017年6月发布了《关于实际控制人持股情况调整的提示性公告》,但这次调整并未是乐普医疗实际控制人发生重大变动。也就是说,乐普基因实际控制人也未发生改变。

同时,乐普基因目前发行总股本5200万,符合上市基本条件。目前乐普基因尚在停牌中,具体市值暂时无法查找。

综上来看,无论是从企业量级还是上市意向来看,诺禾致源、安诺优达成为下一个IPO企业的可能性较大。另外,博奥生物旗下子公司博奥晶典、博奥颐和、博奥木华等均有独立上市的计划。其中,博奥晶典是五家子公司中最大的一家,最有可能率先上市。

新三板企业中,符合上市基本条件的有四家,其中苏博医学市值最高。

但以上涉及到的还只是比较基础层面的问题,企业的上市和发展还受到技术、政策、市场环境以及人为因素等影响。NGS资本市场的大门刚刚开启,动脉网作为医疗健康产业观察者和记录者,将持续关注并记录行业的发展与变革。

注:文中出现的采访数据,均由受访者提供并确认。