一、核心行业的基本面继续走强

生物科技领域仍处于创新周期的相对早期阶段:首创一类新药和颠覆性治疗方法会越来越多,例如肿瘤的免疫治疗、基因编辑和基因治疗等,未来12-24个月会有大量的事件。

FDA的效率仍然很高,流程可能会更“宽松”:虽然有很多审评未通过,但总的来说,FDA似乎仍然致力于加快审批速度,《21世纪治愈法案》像是一个额外的推动力;特朗普呼吁简化联邦法规,尤其是FDA监管法规,加快药物的批准。

M&A在加速:2016年并购迸发,我们预期2017年并购趋势上升是由制药/生物技术驱动的,1)需要丰富研发管线;2)良好的资产负债表;以及3)税制改革可能会进一步增加购买力。

回流到生物科技领域?:2016年下半年大部分投资者减持了生物技术,但是如果最近的势头能继续保持,回流可能会带来上涨空间。

二、2017年重点关注主题

1) 大选后的药价压力/改革

我们认为2017年相关的价格问题对生物科技领域影响会很小,首先在字面上看,选举的结果似乎对生物科技领域是有利的。其次在定价方面,最坏的情形已经避免了。

药品定价一直是民主党和共和党最关心的问题,美国候任总统特朗普接受《时代杂志》访问时表明,会令药物价格下跌,有关言论导致美国医药股及生物科技股股价下跌。特朗普在访问中没有说明如何令处方药价格下跌,但他早前曾提出拟开放海外较便宜的药物进口。其他潜在的因素包括:专利改革、透明化措施等。

许多提议和立法都是直接针对药价的,但对于生物科技业来说一般是不受影响的。生物科技业通常不是价格驱动的(AMGN是个例外),所以大多数“药物定价”问题对于生物科技业来说不是最严重的威胁。

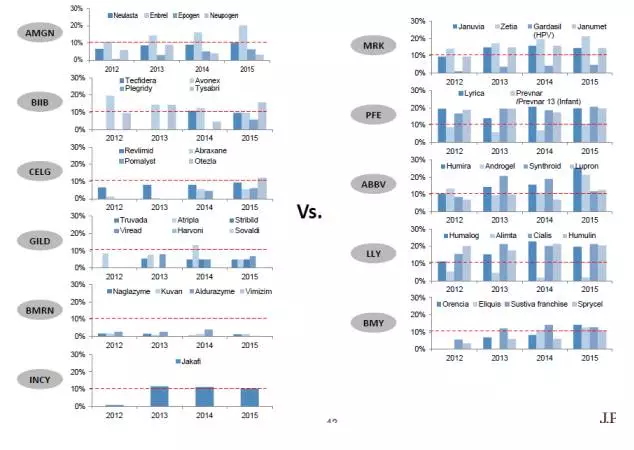

与传统制药公司相比,生物科技公司的增长更少来源于药物价格增长。在过去的四年,生物科技公司的药物价格增长普遍滞后于同行的传统制药公司的。除了AMGN和BIIB,生物科技公司每年的价格增长幅度都不超过10%。

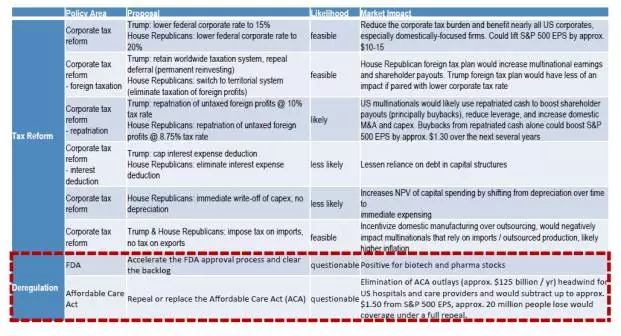

特朗普总统是什么意思?(待确认)上层政策对市场的影响是广泛的,如降低公司税率和遣返的税收“假期”会影响到各行各业(但我们不认为生物科技公司会收益于这些政策)。更多关于医疗健康行业的提议,如FDA改革、废除/替代ACA,从中期来看对生物科技行业的影响是积极的。

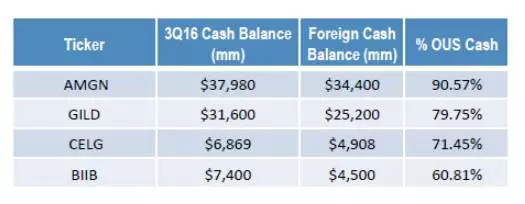

降低公司税率和遣返的税收“假期”是投资者谈论最多的话题,公司税率的降低对于大市值的生物科技公司确实是一个好事情,生物科技公司的跨国业务已经准备享受低税率带来的红利。

遣返的税收“假期”也是有利于大市值生物科技公司,这可能会导致更高的股东派息,对于生物科技业来说更有可能是增加并购事件。

对于生物科技业,特朗普总统是什么意思?(也是待确定),但是可能涉及ACA(患者保护与平价医疗法案)。特朗普宣称会废除奥巴马的医疗平价法案,这可能会增加药物花费。但我们怀疑替代/修改的可能性更大。

FDA改革可能更受影响,但在这个阶段改革仍不清晰。特朗普在葛底斯堡发布了他的革命性的入主白宫100天计划中指出,精简FDA的新药批准流程。“积压”很大程度上与生物科技公司是不相关的,首先基于处方药使用者付费法案(PDUFA)已经规范了截止时间,在这时间前FDA必须对报批药物给与审评意见,其次“突破性疗法”和“加速审核程序”授予那些治疗缺乏满意疗法威胁生命的严重疾病的新药,时间缩短至3个月(很大程度上是针对生物科技业的)。

《21世纪治愈法案》可以是一个额外的推动力。12月份美国国会在官方网站上公布了《21世纪治愈法案》,从法律层面保障美国未来10年提供48亿美元实施一系列研究创新,包括脑研究项目、癌症研究项目以及根据个体基因图谱设计的精准医疗项目。

除了上述48亿美元资金分配,法案还规定,拨款5亿美元资助FDA改革药物审批程序。法案要求这部分内容包括,改革并加快对某些抗生素药物的审批过程,加快医疗器械的审批通道,为药物研发提供全新的指导性文件。一方面,放宽或免检辅助健康智能软件和运动保健产品,如智能手环或卡路里监测APP等的审批;另一方面,对那些治疗罕见且威胁生命的疾病的药物审批可缩小临床试验规模。

2)新药物的推出

我们认为新药的推出仍然是2017年的关注重点,近期会有大量“吸引眼球”的产品推出。所有的注意力都集中在几个高知名度的药物上:

备注:* Estimate from JPM analy st Chris Schott;** Estimate from JPM analy st Richard Vosser;*** first quarter with AMAG ownership;****EU launch by JAZZ, US approv al was Mar 2016;

3)增长预期

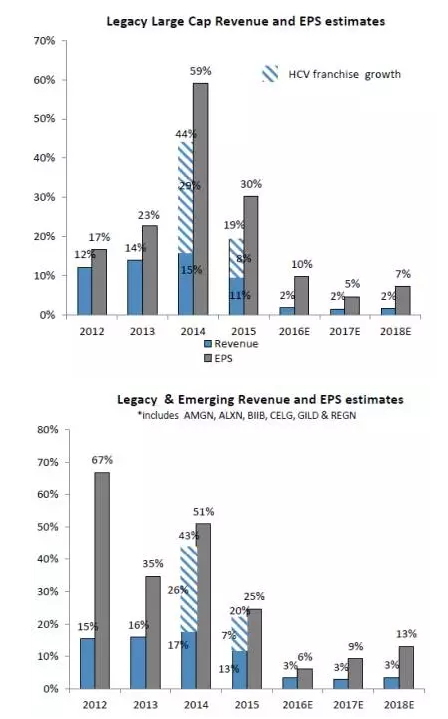

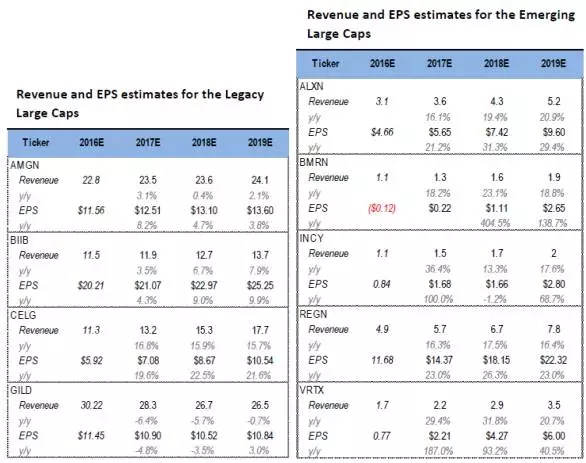

2017对于大市值集团的增长预测为2%,Bloomberg预期5% EPS增长。在2012年,大市值的生物科技公司收入和盈利分别增长了12%和17%,在2014年达到峰值44%和59%。值得注意的是2014/2015是一个特殊的年份,增长主要来源于Gilead的HCV药物,为2014/2015的增长分别贡献了29%和8%。我们认为新兴的大市值公司会带来更多的支撑。

4)外汇的阻力

美元走强对于收入增长有负面的影响,2016年美元指数上涨了2%左右,是五年来的高位。我们认为外汇的增长会减缓2017年的收入增长,但对EPS的影响是有限的。

5)生物仿制药(Biosimilars)

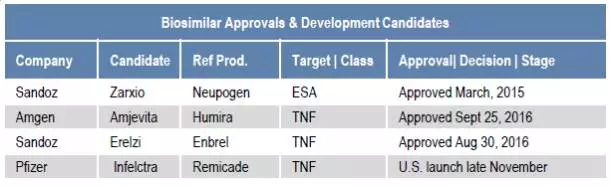

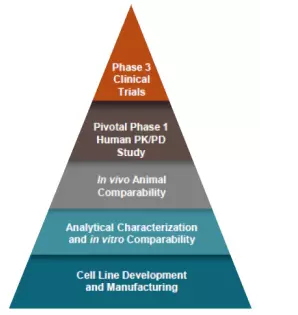

评估当前美国生物仿制药的情形,生物仿制药被定义为在安全、纯度、有效性和临床结果上与参照产品高度相似。FDA给生物仿制药候选产品提供了一条审批捷径,351(k)简化审批途径允许生物仿制药使用参照产品的比较数据或公开可获得信息。

生物仿制药的申请主要关注于临床前分析、动物毒理实验、PK/PD试验以及头对头的非劣效性实验。但是大部分生物仿制药的申请主要集中在两类治疗领域,目前研发已经关注更大的治疗领域,尤其是TNF。

在欧盟审批路径是相同的,从临床前试验开始,采用步进式方法去验证生物仿制药与参照产品的相似性。其次是临床研究,重点是PK/PD试验,有效性试验也可能是必要的。

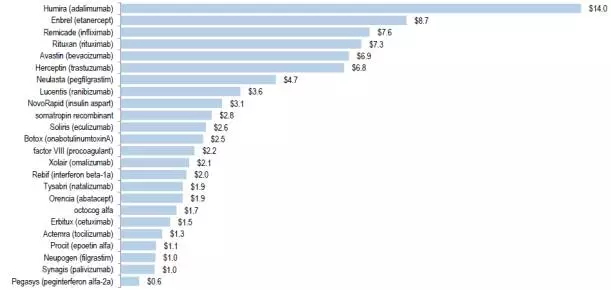

巨大的市场机会和收入潜力:生物仿制药的发展主要由专利过期和市场机会所驱动,2023年多达23个生物类药物专利会失效,超过500亿美元市场的癌症和风湿性病预示着一个巨大的市场机会。

备注:其中Alexion的Soliris是唯一的孤儿药

6)M&A

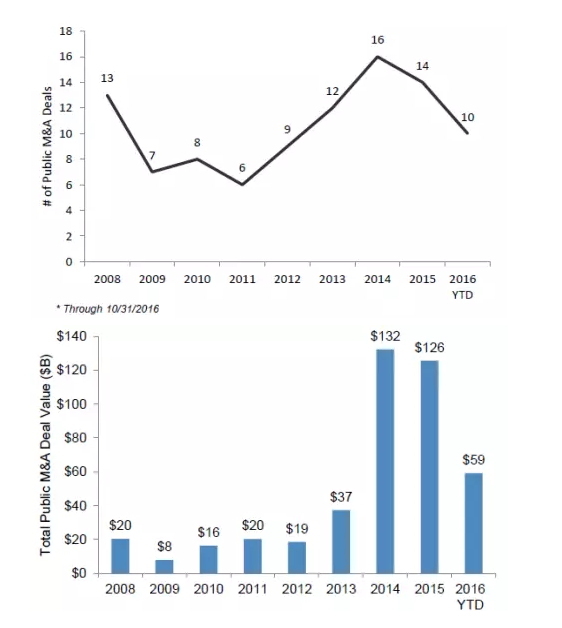

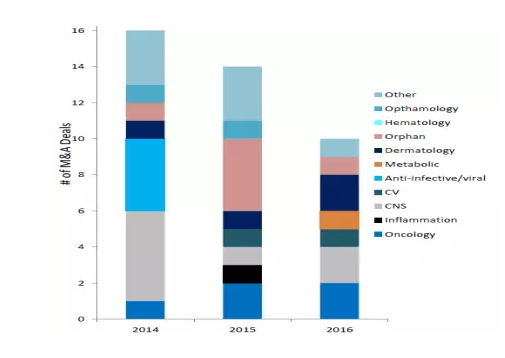

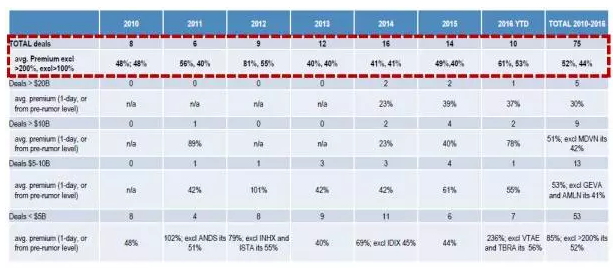

2017年的M&A活动会增加吗?2016年的M&A数量较2015年有所下降,但是我们认为2016年的交易量主要集中在生物科技行业上。交易总金额较2015年下降了50%左右。发生在生物科技行业最大的交易是Shire对Baxalta的320亿美元的收购,辉瑞对麦迪韦逊医疗140亿美元的收购。

虽然很难预测,但我们认为2017年M&A活动会增加。随着现金流的增加和长期增长的需求,大型制药公司和大型生物公司再一次通过寻求创新和研发管线的投资去推动增长。基本上所有大型生物科技公司都已经公开表明有M&A的意向,包括ABBV,MRK,NVS,JNJ,AZN,Roche,GILD,BIIB,CELG,AMGN,SHPG和JAZZ。

M&A仍然是一个重要的讨论话题,并购活动主要集中在“热门”的治疗领域。

肿瘤/血液病:Incyte (INCY),Puma (PBYI),Clovis(CLVS),Ariad (ARIA),Merrimack (MACK),Seattle Genetics(SGEN),Karyopharm (KPTI),Radius (RDUS),ImmunoGen(IMGN),Halozyme (HALO),Ignyta (RXDX),Rigel (RIGL);

CNS:ACADIA (ACAD),Acorda (ACOR),Alkermes (ALKS),Sage(SAGE),Neurocrine (NBIX);

孤儿病:Vertex (VRTX),Amicus (FOLD),Alnylam(ALNY),Ionis (IONS),PTC Therapeutics (PTCT),BioMarin(BMRN),Ultragenyx (RARE),BioCryst (BCRX),United Therapeutics (UTHR);

我们也认为有明确价值,无负债的资产是2017年最具吸引力的目标,单一产品的公司代表着更容易整合,同时也关注有多个适应症的公司(如PARPs)。过去的例子包括RPTP,RLYP,RCPT,ZSPH,PCYC和NPSP。

如果不出所料2017年的M&A活动上升,那么将会导致中小公司的市值空间上升。从2010到2016年,平均溢价为40-50%,且每年基本保持稳定。大型交易(>200亿美元)溢价较低,在30%左右,小型交易(<200亿美元)往往溢价更高,在40-50%之间。

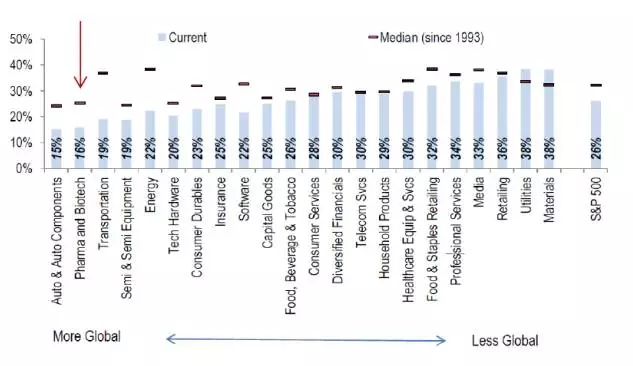

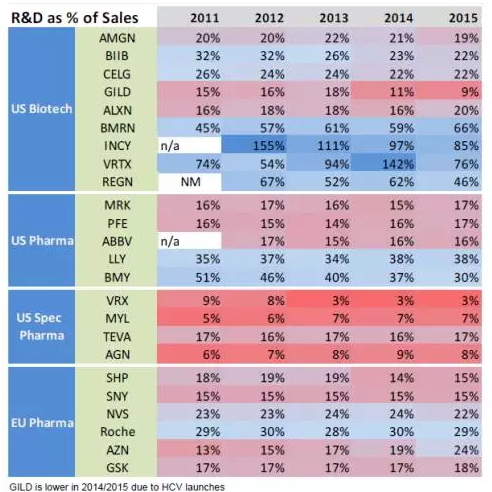

从历史上看,R&D在生物科技行业的销售额占比很高。多年来,大市值生物科技公司相比传统制药公司的研发/销售额占比要高,尤其是新兴的大市值公司(BMRN,INCY,VRTX和REGN)。

行业的R&D费用增加是否预示着长期的更高价值?在过去的7年里,每年的历史研发费用(GAAP)与三年后的公司市值呈线性关系。不出所料,新兴大市值有更高的收益率,由于新产品收入的快速增长率。

7)创新周期

创新是生物科技行业的核心支柱,2017年应该会继续推动行业向前。过去5年生物科技行业有很多重大的创新,尤其在“热门”治疗领域,如HCV,肿瘤和孤儿病。重点领域包括(但不限于)基因治疗,CAR-T/肿瘤免疫治疗/肿瘤靶向药物,CNS和孤儿病。

基因治疗/编辑:ONCE/BMRN的血友病产品,BLUE用于治疗β-地中海贫血的基因治疗方案LentiGlobin,揭示了投资者对这项新兴技术的热情,2017年将继续吸引关注。JPM关注的公司有:BLUE,BMRN,EDIT,ONCE,SGMO;

CNS:CNS相关疾病的投资将会持续下去,因为巨大的医疗需求尚未被满足(阿尔兹海默症、帕金森症、肌肉萎缩性侧面硬化病、亨廷顿病等)。JPM关注的公司有:ACAD,ALKS,BIIB,NBIX,SAGE,IONS;

CAR-T:2014年一波CAR-T成功IPOs,突出了投资者对该领域的兴趣。2017年有望出现第一个CAR-T产品以及更广泛的靶点(如B细胞成熟抗原在多发性骨髓瘤中也有广泛的表达,是一个非常理想的免疫治疗靶点)。JPM关注的公司有:AMGN,BLUE,CELG,JUNO,ZIOP;

肿瘤:基因检测导致癌症治疗的有了重要进展,使得个性化治疗成为现实。JPM关注的公司有:AGIO,CELG,CLVS,HALO,IDRA,IMGN,INCY,MACK,NVCR,PBYI,RDUS,SGEN,RXDX(还有很多);

孤儿病:世界孤儿病领域持续有创新,如法布瑞氏症,特别是新适应症(如Sanfillipo disease,hypophosphatsia,achondroplasia,SMA等)。JPM关注的公司有:ALXN,BIIB/IONS,BCRX,BMRN,FOLD,LIFE,PTCT,RARE等。

8)IPOs

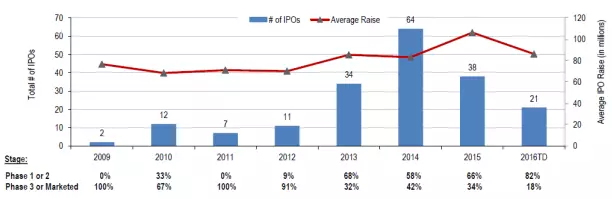

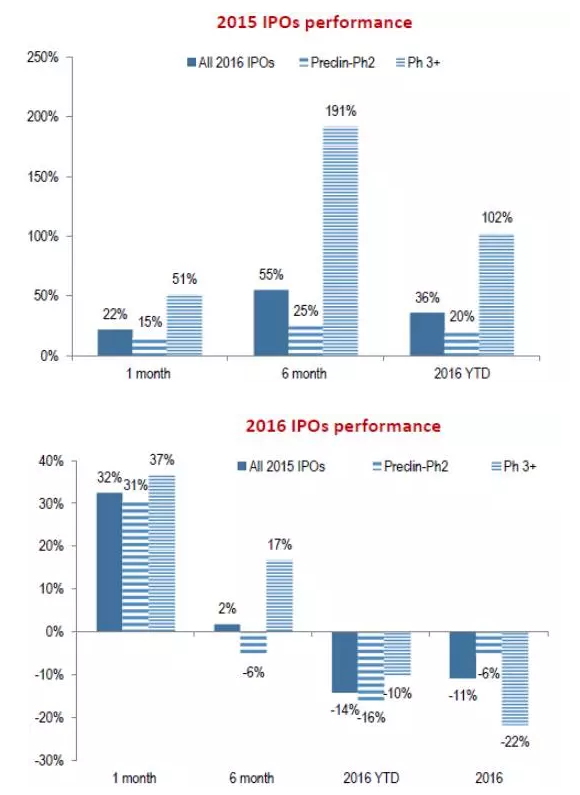

2016年IPOs数量大幅减缓,但仍历史高位水平。2016年IPOs数量有21个,相比2015年的38个有所下降。这也许并不奇怪,因为我们看到2016年IPOs中,临床前/临床I期/临床II期占比更多,达到82%,2015年则为66%。

IPO环境应该还是有利的,但似乎以一个更温和的步伐会更加合理。2016年IPOs的糟糕表现,预示着2017年有着更多的选择。

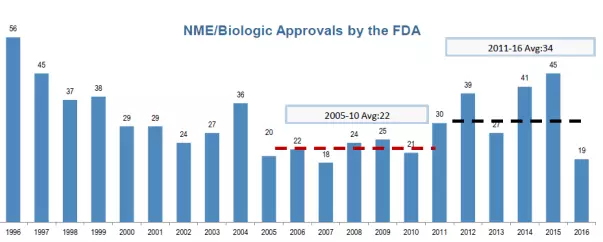

9)监管环境

监管环境仍然是稳定的,尽管过去一年新产品批准数量是下降的,但是5年平均下来还是处于很高的水平,我们认为FDA的监管环境对于生物科技行业来说仍是有利的。

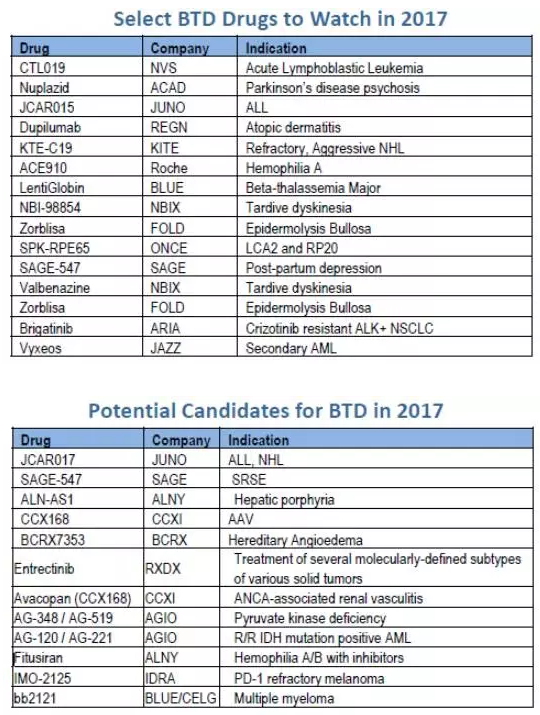

FDA仍然致力于加快药物开发,2016年FDA总共授予了115个快径资格(FTD),相比2015年的128个有所下降(2014年为89个)。预计对于2017年的主要产品,FDA的审批程序会继续加快。

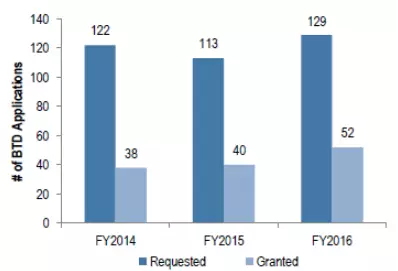

投资者对突破性疗法认定(BTD)的兴趣仍然很高,突破性疗法认定(BTD)于2012年7月创建,是继快速通道(Fast Track)、加速批准(Accelerated Approval)、优先审评(Priority Review)之后的又一个新药评审通道。获得“突破性疗法”认证的药物,在研发时能得到包括FDA高层官员在内的更加密切的指导,保障在最短时间内为患者提供新的治疗选择。

BTD的授予不一定是神奇的“选票”,2015年4个BTDs被撤销,2016年有2个以上,包括备受瞩目的MRK和BMY的HCV疗法。2017年,有一个BTD可能会被撤销,JCAR015,由于近期安全/临床方面的负面消息。

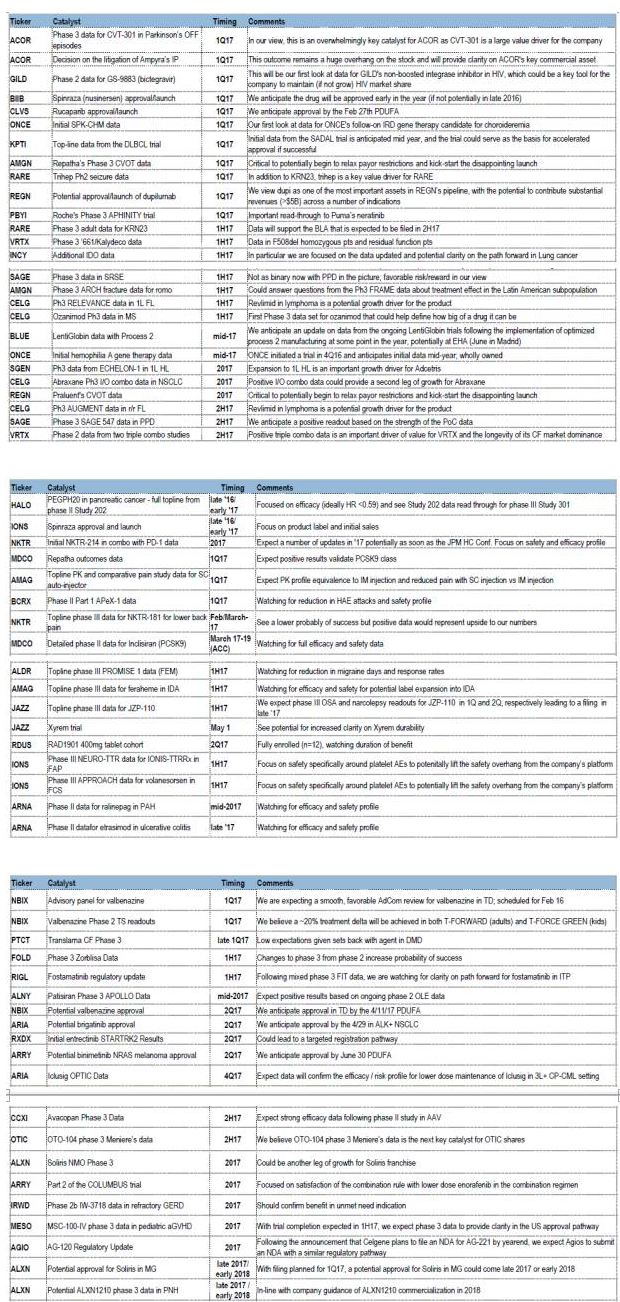

三、2017年关键的催化剂